蓝皮书摘要:全球饲用氨基酸供应同比增长5.6%

全球饲用氨基酸供应同比增长5.6%

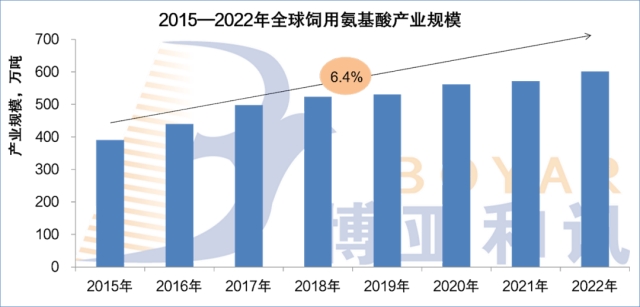

据博亚和讯测算,2022年全球饲用氨基酸(赖氨酸、蛋氨酸、苏氨酸、色氨酸)总供应量达603.2万吨,同比增长5.6%,2015年以来饲用氨基酸产业规模年均复合增长率6.4%。

中国饲用氨基酸产量比重提升

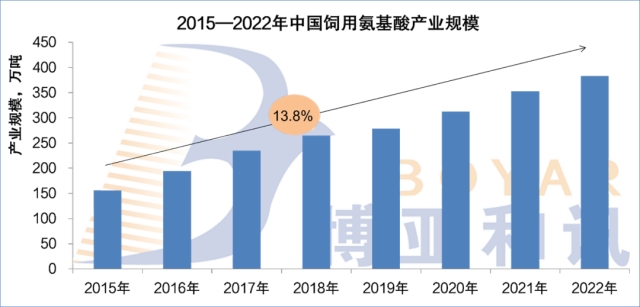

2022年中国饲用氨基酸供应量385.5万吨,同比增长9.2%,市场价值70.0亿美元,同比增加0.2%;2015年以来年均复合增长率13.8%,远高于全球增长速度。

发酵氨基酸阶段性深亏 蛋氨酸首次实现年度“零净进口”

2022年发酵氨基酸行业利润压缩至阶段性深亏,生产企业受成本高企和亏损压力,生产不稳定,国际市场消化前期超买库存为主。

2022年中国赖氨酸同比增长12.2%。苏氨酸出口同比减少2.7%。色氨酸出口同比减少44.9%;进口同比大幅增加111.8%。

中国蛋氨酸新产能投产,拉动供应和出口增量,2022年中国蛋氨酸出口19.5万吨,同比增长28.3%;中国蛋氨酸进口延续减量,同比减少8.0%至19.5万吨。出口同比增幅扩大,首次实现年度“零净进口”,进出口格局加速扭转。

氨基酸消费结构性增长

2022年全球肉类产量仍在扩大,且同比增幅持稳;中国生猪养殖在产能有保障的基础上,生产节奏被打乱,全年饲料消费量不及预期;但全球粮食、能源、农资价格飙升,多种农产品价格创多年新高,饲料原料使用变化较大。

得益于低蛋白日粮大力推广和使用,大麦、高粱和稻谷等多种原料进入饲料配方,这些因素促进氨基酸消费增加,尤其是小品种氨基酸,需求保持高速增长。

据博亚和讯调查,2022年饲料中赖氨酸、苏氨酸、蛋氨酸用量同比增幅3%~5%,色氨酸、缬氨酸、精氨酸用量同比增幅35%~65%;异亮氨酸用量翻倍,打开配方使用空间。

中国氨基酸产能区域优势凸显

2023年全球蛋氨酸、赖氨酸和苏氨酸产能增长主要来自中国,新和成蛋氨酸二期15万吨预计上半年投产,预计至2023年中国蛋氨酸产能占全球比重将逐步增至47.5%。中国赖氨酸新进企业投产,现有企业产能优化和扩产,产能迎来爆发期,竞争格局分散;苏氨酸和色氨酸领先企业扩产,行业集中度提高。

产能增加,行业竞争加剧

考虑到氨基酸行业新产能投产较多,部分产品供应过剩情况将加剧;出口运价恢复常态,疫情防控措施持续优化,供应受阻情况极大改善,但海外市场采购较前两年相对谨慎,这将迫使供应商出口业务恢复以价换量的销售模式。

《2023中国饲用氨基酸产业发展报告》蓝皮书,将于2023年5月21-23日在广州市举办的第十五届氨基酸与饲料原料发展论坛期间发布。蓝皮书通过数据与大量图表,对饲用氨基酸产业规模、市场形势、潜在需求、价格预期、消费结构、技术发展、区域贸易等内容全景刻画,年度一期。参会代表有机会获得《2023中国饲用氨基酸产业发展报告》蓝皮书纸质版一本,值得期待。